I debatten kring den svenska bostadsmarknaden nämns ofta en restriktiv kreditgivning som det stora problemet för unga hushåll. Debatten tenderar också att utgå ifrån den situation som råder i landets storstadsområden, vilket ger en skev bild av läget. Vi kan visa att unga förstagångsköpare visst har möjlighet att låna till sin första bostad givet dagens kreditrestriktioner – det beror helt och hållet på vilken kommun de bor i.

Sverige har länge haft en dysfunktionell bostadsmarknad. Så långt är de flesta överens. Däremot verkar det råda en viss oenighet om vad problemet är. Ofta låter det som att det största problemet är att hushållen inte får belåna sig mer. Är det verkligen där skon klämmer? Är inte det bara ett symptom som följer av ett djupare problem? Nämligen att efterfrågan på bostäder i vissa kommuner vida överstiger utbudet och att det i sin tur leder till väldigt höga priser. Priser som är högre än vad många grupper har ekonomi att låna till.

Problemformuleringen är central

Vilken lösning som förordas beror helt och hållet på vad vi anser att problemet är. Om problemet är att hushållen inte får låna tillräckligt mycket är svaret givetvis att vi måste göra det enklare för hushåll att belåna sig mer. Men det hanterar tyvärr endast symptomet ”för höga priser för att få låna”, på kort sikt och potentiellt endast för vissa premierade grupper.

Någon kommer alltid att trängas undan, om vi inte bygger mer

I en budgivning kan endast ett hushåll vinna, vilket oftast betyder att minst ett annat hushåll inte gör det, för att det inte ville eller inte kunde buda upp priset högre. Att då underlätta för endast förstagångsköpare innebär att de får en regelfördel gentemot andra budgivare och det driver upp priserna till ännu höge nivåer, om inte utbudet av bostäder ökar på ett sätt som gör att priserna inte stiger. Vilket tar oss tillbaka till det egentliga problemet: vi har ett för lågt utbud av bostäder där många vill arbeta och bo. Det har inneburit att bostadspriserna har budats upp till rekordnivåer med hjälp av en kraftigt ökad hushållsskuldsättning.

För få bostäder är problemet, inte kreditrestriktionerna

Att problemet är det för låga utbudet av bostäder kan illustreras väldigt tydligt om vi antar ett bredare perspektiv än Sveriges storstadsregioner.

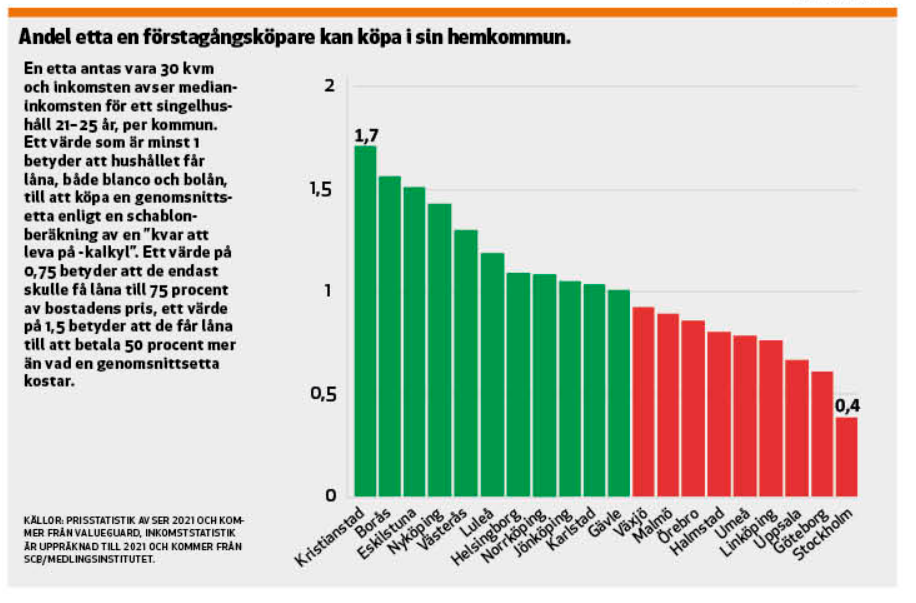

Prognoscentret har räknat på möjligheten för ett singelhushåll att låna till sin första bostad i sin hemkommun, i tjugo av Sveriges största kommuner. För det är nämligen så att samma kreditrestriktioner gäller i hela Sverige. Oavsett var i Sverige ett hushåll ansöker om ett bolån gäller samma bolånetak och samma amorteringskrav.

Det som skiljer sig mellan kommunerna är de genomsnittliga inkomstnivåerna för hushåll och framför allt bostadspriserna.

När vi räknar på om ett singelhushåll kan låna till att köpa sin första bostad i sin hemkommun, utan något eget sparande och till gällande kreditrestriktioner, visar det sig att de får låna till att köpa en genomsnittlig etta i över hälften av fallen. Singelhushållet får låna till sin första bostad i 11 av 20 kommuner. Medan de nekas lån i åtta av de nio dyraste kommunerna, eftersom lånen som krävs i dessa kommuner blir för stora. Sen är det inte alls självklart att en förstagångsköpare ska ha råd att låna till just en genomsnittsetta, men vi valde denna prispunkt för att göra jämförelsen mellan kommuner enkel.

Resultatet visar tydligt att förstagångsköpare kan låna till en etta, i de flesta kommuner

Trots strikta kreditrestriktioner får ett singelhushåll låna till sin första bostad i de kommuner där bostadspriserna inte är för höga. Amorteringar är inget hinder om lånet inte är för stort, vilket det inte blir om bostadspriserna inte är för höga. Av de kommuner vi gjort beräkningar för är Kristianstad den kommun där kvadratmeterpriset för en etta är lägst och där kan ett singelhushåll låna till att betala 70 % mer för en genomsnittsetta än vad som behövs för att kunna köpa den. Medan i Stockholm, som är den dyraste kommunen, kan ett singelhushåll endast låna till 40 % av priset för en genomsnittsetta. Vilket i praktiken innebär att hushållet får köpa en annan billigare lägenhet, eller ingen alls.

Storstadsfokus leder till fel slutsatser

Om vi skulle göra samma beräkning för Sveriges samtliga kommuner, där kvadratmeterpriserna och inkomsterna är mer lika de billigare kommunerna än storstadskommunerna, bedömer vi att ett singelhushåll kan låna till att köpa en genomsnittlig etta, till gällande krav och utan eget sparande, i över 90 % av Sveriges kommuner. Därmed blir det tydligt att det stora problemet är ett för lågt utbud av bostäder där många vill arbeta och bo, vilket leder till för höga bostadspriser.

Slutsatsen är entydig. Det är bostadspriser, via kreditrestriktioner som avgör om ett hushåll får låna eller inte. Eftersom samma regler gäller i hela landet och förstagångsköpare med samma egenskaper får låna till sin första bostad i de kommuner som har lägre bostadspriser och därmed inte kräver lika stora lån. Om vi endast sänker kraven och låter fler hushåll låna mer har vi inte löst någonting. Det skapar inga nya bostäder, bara en ny högre prisnivå där de hushåll som ”vunnit” en budgivning gjort det genom att skuldsätta sig ännu mer.

Lösningen är enkel att formulera, men svår att genomföra

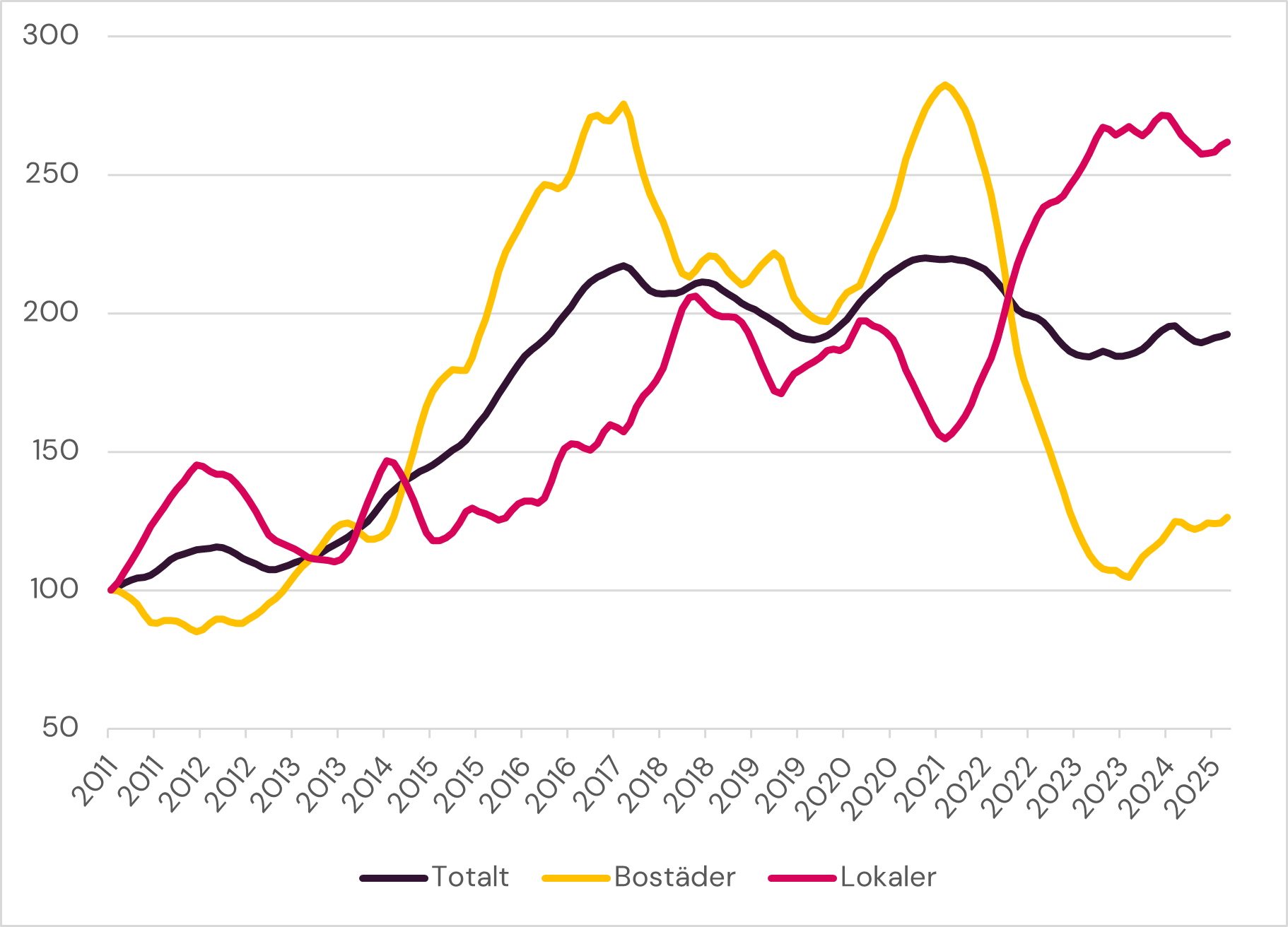

För att på riktigt lösa problemen på bostadsmarknaden behövs ett tillräckligt stort utbud av bostäder där många vill arbeta och bo. Det gäller såväl hyrt som ägt boende. Detta för att förhindra att priserna och skuldsättningen fortsätter att öka. I våra prognoser ser bostadsbyggandet ut att sjunka framöver, det löser inga problem.

Johan Grip, chefsekonom, prognoscentret

Anna Brinkhagen, marknadsanalytiker